要说,整天研究上市公司,拆过的套路也不算少了。但是当看到当代明诚(15.840,-1.16,-6.82%)(600136.SH)正在进展中的约34亿巨额海外并购,还是让人惊掉了下巴,不拆出来,实在对不住以看拆套路为乐的读者诸君。

当代明诚,代码600136,当前总市值仅80多亿。

自从这个代码出现在上交所以来,20年来,归母净利润总额盈亏相抵之后,仅1.06亿。

即便是从2015年开启“转型”算起,最近三年归母净利润合计也只有3.03亿。

截止2017年底,其账上已经有了超过15亿商誉,这笔大并购一旦最终完成,账面商誉很可能会突破40亿,在大A股可以位居第一梯队。

众所周知,巨额商誉减值是利润大杀器:如果40多亿商誉在未来减值20%,就是8亿,相当于600136这个代码问世以来,累计净利润的约8倍。

更关键的是,我们通过研究发现:这笔34亿巨额海外并购所对应标的——新英开曼,其核心资源,英超赛事版权,已经被另一家公司“截胡”,未来盈利能力存疑。

这笔并购甚至引来了交易所的连续问询。

当代明诚巨额并购,到底买了什么?到底有没有风险?真实的盈利能力如何?未来是否有可能出现商誉减值?

今天就来谈谈这个问题。

34亿海外并购疑云:核心赛事版权已被苏宁截胡

这起并购要追溯到半年多前。

2017年7月,当代明诚发布重大资产购买预案:拟以现金支付的方式收购新英开曼100%股权,交易总对价为5亿美元(约34.32亿人民币),交易资产预估值较合并口径归母股东权益账面价值的评估增值率为361.47%。

新英开曼(Super Sports Media Inc)是一家体育赛事版权运营商,注册于开曼群岛,这实际上是一起海外并购。2012年4月,新英开曼以约10亿人民币(根据安信证券研报)购买英超赛事2013-2019 年六个赛季在中国大陆地区和澳门的独家转播权以及相关节目版权。对这些资源的商业化开发是新英开曼核心的收入来源。

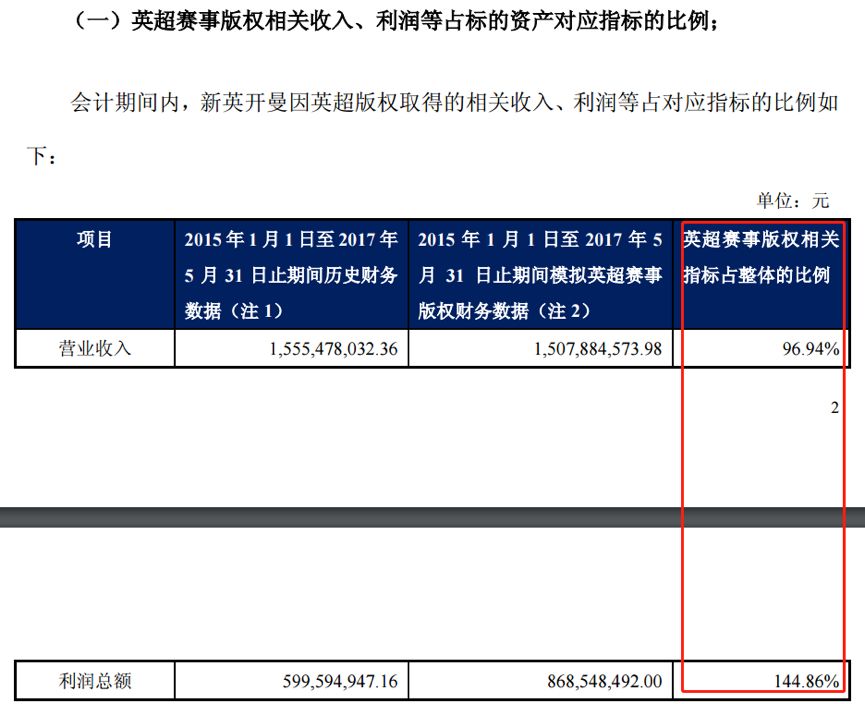

2015年1月1日-2017年5月31日,英超赛事版权取得的相关收入在公司整体营收中的占比超过了95%,英超赛事版权获得的利润总额在公司整体中的占比甚至达到了144.86%,以下为公开资料中披露的英超赛事相关收入指标:

由此可以想见,英超赛事版权对于新英开曼的重要性。

然而,就在新英等着续约下个周期英超版权前,2016年11月,苏宁集团旗下苏宁体育以7.21亿美金(约50亿人民币,根据安信证券研报)签约英超2019-2022三个赛季在中国大陆与澳门地区独家全媒体版权。

做一个未必精准的解读:新英开曼之前支撑盈利的核心资源——英超联赛版权,被苏宁体育“截胡”了。

也就是说,完成对新英开曼收购后,当代明诚仅能拿下英超赛事剩余17/18、18/19的2个赛季版权。

为何明知新英开曼无法获得2019-2022年英超赛事版权,当代明诚还要出如此高价购买?仅17/18、18/19的2个赛季,当代明诚能赚回成本吗?

那就要先来聊一聊新英开曼这家公司。

起底新英开曼:前景不明,曾折戟港股

事实上,新英开曼原本谋求在港股借道文化传信(0343.HK)间接上市。

2016年5月,文化传信发布公告,拟以最高代价约38.75亿港元(约34亿人民币)收购Super Sports Media Inc(新英开曼)100%股权,该项收购构成文化传信的一项反向收购。即通过该项交易,新英开曼管理层获得文化传信控制权,新英开曼实现间接上市。

谁知,2016年11月17日,苏宁集团已投得英超2019-2022赛季中国转播权的事项被媒体报道。受此消息影响,2016年11月18日,文化传信曾一度重挫58%,其后跌幅收窄,跌27.27%后停牌。

四个月之后,2017年3月,文化传信发布公告,终止收购新英开曼,原因为此前股权购买协议内若干先决条件并无获履行。

苏宁体育截胡英超版权,文化传信股价受挫,新英借道文化传信港股上市事项最终折戟,这才有了与当代明诚的这笔买卖。

折戟港股,却又在不久之后,又要转身以相差无几的价格卖给A股上市公司,难道A股市场真的是:人傻、钱多、速来?

这笔交易计划一公布,实际上已经引起了交易所的关注。

回复问询语焉不详:并购标的盈利能力存疑

在当代明诚交易预案披露过后,上交所连接连发出两份问询函,主要关注标的资产的核心版权及持续盈利能力,以及当代明诚与苏宁体育合作盈利模式。

在英超2019-2022年版权已被苏宁体育取得的背景下,当代明诚在收购新英开曼预案中同时还表示:打算与苏宁体育成立合资公司,整合苏宁体育的体育版权资源与新英体育的版权分销优势,但并未披露合作具体事项。

在上交所问询之后,当代明诚表明与苏宁体育的合作不低于10年,苏宁版权方以一定对价不可撤销地向合资公司授予其各自拥有的版权在地域范围内的独占分销权;合资公司在行使版权分销权时,应尽可能满足苏宁旗下体育视频平台对相关足球版权播放权相关权益的行使。

但是,公告中对于苏宁体育授予合资公司版权的具体价格却很含糊,简单地用“一事一议”将问题应付。价格很关键的,好吗?

简单算一个账,新英2012年购买的英超2013-2019年6个赛季的版权价格约10亿,英超年均版权价格约1.67亿元;2016年,新英开曼营收约7.05亿,净利润约1.78亿元。而苏宁体育2016年购买的英超2019-2022年3个赛季的版权价格约50亿,英超年均版权价格约16.7亿元,相当于4年前的10倍。

那么,这就涉及到了几个问题:

新英开曼以多年前的低成本版权,才能获得目前的盈利,而当代明诚如今以高价收购,如何烫平成本?难道新英开曼的盈利能力可以突然大爆发吗?苏宁体育以高价拿下的版权再卖给合资公司又能有多便宜?苏宁体育会做亏本的生意吗?

即便苏宁体育以成本价向合资公司出让英超赛事版权,2019年至2022年,合资公司的版权成本也较2019年之前大幅飙升,能盈利吗?

即便合资公司变现能力强,那么这跟已经失去英超2019—2022年版权的新英开曼又有什么关系? 既然版权已经被苏宁拿下,双方又准备成立合资公司,要获得2019—2022年的版权,何必花34亿去收购新英开曼?

根据公司于2018年3月20日披露的2017年年报:“2017年12月28日,公司第八届第三十二次董事会会议审议通过了并购新英体育的重大资产重组草案,截至目前,本次重大资产重组事项已获股东大会审议通过,同时也已完成商务厅、发改委及外管部门的外部审批备案并取得批复,后续实施工作正在稳步推进中。”

“稳步推进”?

30多亿的大生意,未来盈利能力的事情还没有解释清楚,怎么推进?要是真推进成功了,未来发生商誉减值怎么办?

并购往事:15亿商誉悬顶,减值风险不可忽视

事实上,在这项重大资产收购之前,当代明诚已经进行过多次并购,并且账面上已经积累了超过15亿的商誉。

当代明诚的前身为道博股份,属于资本市场的老兵了,于1998 年上市,征战大A股已经20个年头。曾用名有道博股份、ST道博、*ST道博及S*ST道博,涉足过学生公寓租赁运营、房地产销售服务及磷矿石贸易等诸多业务。

道博股份于2015年2月收购强视传媒进军影视产业,并于2015年8月完成剥离传统主业。随后,通过一系列并购重组转型为一家以体育营销与咨询、影视产品制作与销售为主的文化体育娱乐公司。2016 年,由“道博股份”更名为“当代明诚”。

2017年财报显示,2017年度,公司实现营业收入9.12亿元,同比增涨60.26%;实现归母净利润1.28亿元,同比增涨4.85%。

以下为当代明诚重大并购活动统计表:

有财务常识的投资者都知道:即便此前并购的公司业绩承诺达标完成,一旦未来业绩大幅下滑,还是有可能发生商誉减值,这对于公司当期利润无异于“五雷轰顶”。

上述并购不是本文讨论的重点,点到为止。如果各位读者有兴趣,可以另写一篇文章专门探讨,也是一组相当精彩的故事。

公司简史插播完毕,回到新英开曼的事情。

40亿商誉近在眼前:当代明诚到底诚不诚?

按照当前的数据测算:如果2018年新英开曼收购完成,上市公司账面上还将再增加约26亿的商誉,合计商誉将超过40亿。

巨额商誉减值是上市公司利润的大杀器,这早就不是什么新闻,上市公司每年都要进行商誉减值测试,减值金额直接影响当期利润。

假如当代明诚针对新英开曼的并购最终顺利完成,账面商誉总额达到40亿的话,能经得住未来的商誉减值测试吗?

2018年能挺住,2019、2020、2021、2022、2023……,只要商誉还在账上,每年都要进行减值测试的。更要命的是,即便有业绩承诺期,并且卖方完成了利润承诺,补偿义务已经消除,在承诺期之后的减值,谁来扛?

40多亿的商誉,即便只减值五分之一,一下子就可能折损8个多亿的利润。

当代明诚目前所拥有的代码600136.SH,最早可以追溯到1998年。从1998年到2017年,20年间,600136累计归母净利润盈亏相抵之后合计1.06亿;2000年到2017年,扣非净利润合计约亏损0.28亿。

简单的测算:假如收购完成,未来商誉减值五分之一,总额将相当于这家上市公司自拥有股票代码以来20年的利润总额的接近8倍!

自2015年高点以来,当代明诚股价最大跌幅超过60%,且在停牌近半年筹划收购新英开曼相关事项复牌之后,其股价最大跌幅近30%,直到最近才有所回升。